整體櫥柜逐步成為櫥柜消費(fèi)的主要方式���,行業(yè)規(guī)模穩(wěn)步增長(zhǎng)、市場(chǎng)集中度相對(duì)較低�。自20世紀(jì)80年代引入中國(guó)以來整體櫥柜憑借時(shí)尚美觀和其他組件的合理搭配逐步成為櫥柜消費(fèi)的主要模式,2016年整體櫥柜的行業(yè)規(guī)模達(dá)到909億元�����,其中省會(huì)和直轄市等一線城市是消費(fèi)主力���,消費(fèi)占比接近40%�,從滲透率上看2015年整體櫥柜已經(jīng)超過30%��。從競(jìng)爭(zhēng)格局看����,整體櫥柜市場(chǎng)比較分散、有超過1000家櫥柜品牌���、區(qū)域性品牌為主�����,2015年櫥柜業(yè)務(wù)收入規(guī)模超過10億元的公司僅有歐派家居�、科寶博洛尼和志邦廚柜�����,CR6在20%左右���。

品類交叉逐步推進(jìn)�����,龍頭企業(yè)規(guī)模效應(yīng)逐漸顯現(xiàn)���。隨著整體家居等消費(fèi)模式的興起�,櫥柜行業(yè)的競(jìng)爭(zhēng)已經(jīng)不僅僅局限于櫥柜產(chǎn)品的提供者���,包括索菲亞等定制衣柜品牌以及老板電器等廚電品牌也逐漸切入整體櫥柜領(lǐng)域�,同時(shí)櫥柜龍頭也利用自身的品牌和渠道優(yōu)勢(shì)向衣柜等品類拓展��。龍頭企業(yè)逐漸完成了全國(guó)性的渠道布局�,渠道向三四線城市的推進(jìn)也在穩(wěn)步進(jìn)行;同時(shí)龍頭企業(yè)的規(guī)模效應(yīng)正逐步顯現(xiàn),單店銷售額��、毛利率�、凈利率均穩(wěn)步提升。

美國(guó)櫥柜行業(yè)已步入相對(duì)成熟階段��,品牌的市場(chǎng)集中度較高�。美國(guó)櫥柜行業(yè)歷經(jīng)多年發(fā)展,已步入成熟階段,行業(yè)規(guī)模保持相對(duì)平穩(wěn)增長(zhǎng)�����。截至2016年�,行業(yè)的銷售額約為68億美元�����,較2015年增長(zhǎng)4.3%�。從市場(chǎng)集中度來看,截至2014年���,MasterBrand

Cabinets等前五大櫥柜企業(yè)的CR5已達(dá)到48.9%���。我們從龍頭企業(yè)的成功經(jīng)驗(yàn)來看,產(chǎn)品品類擴(kuò)張����、發(fā)力渠道布局以及提升自身滿足消費(fèi)者需求的能力是核心要素,這將為中國(guó)櫥柜企業(yè)的發(fā)展提供有價(jià)值的借鑒與參考意義�����。

國(guó)內(nèi)定制櫥柜行業(yè)穩(wěn)步成長(zhǎng)

整體櫥柜逐步成為櫥柜消費(fèi)的主要方式,行業(yè)規(guī)模穩(wěn)步增長(zhǎng)���、市場(chǎng)集中度相對(duì)較低����。自20世紀(jì)80年代引入中國(guó)以來整體櫥柜憑借時(shí)尚美觀和其他組件的合理搭配逐步成為櫥柜消費(fèi)的主要模式��,2016年整體櫥柜的行業(yè)規(guī)模達(dá)到909億元�����,其中省會(huì)和直轄市等一線城市是消費(fèi)主力��,消費(fèi)占比接近40%��,從滲透率上看2015年整體櫥柜已經(jīng)超過30%�����。從競(jìng)爭(zhēng)格局看�,整體櫥柜市場(chǎng)比較分散、有超過1000家櫥柜品牌��、區(qū)域性品牌為主���,2015年櫥柜業(yè)務(wù)收入規(guī)模超過10億元的公司僅有歐派家居�、科寶博洛尼和志邦廚柜,CR6在20%左右����。

1 整體櫥柜行業(yè)空間廣闊,規(guī)模已達(dá)千億

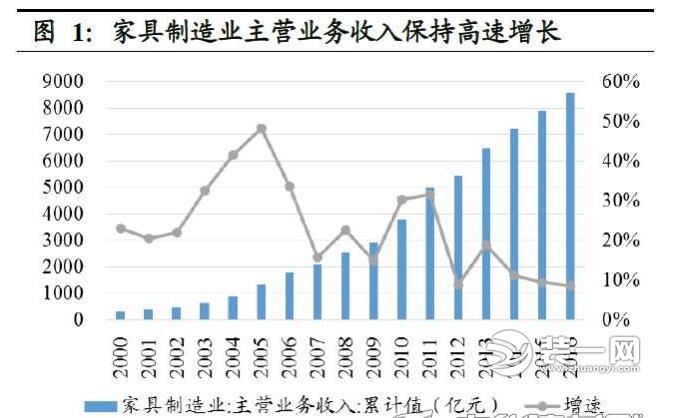

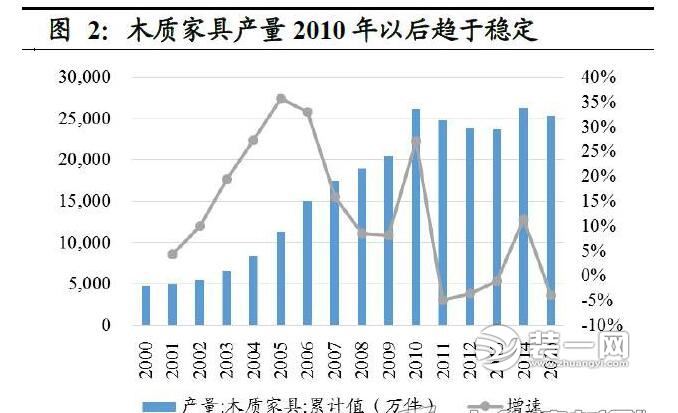

家具行業(yè)穩(wěn)步增長(zhǎng)�,定制領(lǐng)域成為新藍(lán)海。近年來我國(guó)家具制造業(yè)的主營(yíng)業(yè)務(wù)收入繼續(xù)保持穩(wěn)定增長(zhǎng)�,截至2016年我國(guó)家具制造業(yè)主營(yíng)業(yè)務(wù)收入達(dá)到8559.5億元���。2012年~2016年���,我國(guó)家具制造業(yè)主營(yíng)業(yè)務(wù)收入值的年均復(fù)合增長(zhǎng)率約為9.8%,與2000~2012年的26.4%年均復(fù)合增長(zhǎng)率相比有明顯下降���,家具行業(yè)增速放緩�����。在消費(fèi)升級(jí)��、消費(fèi)者變遷等驅(qū)動(dòng)因素下�����,定制家具領(lǐng)域正在高速增長(zhǎng)��,成為家具行業(yè)中的新藍(lán)海����。

整體櫥柜市場(chǎng)近年來快速發(fā)展,滲透率穩(wěn)步增長(zhǎng)���。自20世紀(jì)八九十年代傳入中國(guó)以來�,整體櫥柜行業(yè)快速增長(zhǎng)�,逐漸成為消費(fèi)者首選的櫥柜消費(fèi)模式。根據(jù)前瞻產(chǎn)業(yè)研究院發(fā)布的報(bào)告�,到2016年我國(guó)整體櫥柜行業(yè)的市場(chǎng)規(guī)模達(dá)到909億元;從滲透率上看,2005年我國(guó)使用整體櫥柜產(chǎn)品家庭比例僅有6.8%�����,到2015年這一比例已升至31.7%��,略低于歐美發(fā)達(dá)國(guó)家35%的平均水平�����。新浪家居2011年發(fā)布的調(diào)查結(jié)果表明,約有29%的城市居民家庭表示將在今后3年至5年內(nèi)購(gòu)買安裝整體櫥柜家具;未來5年我國(guó)整體廚房的需求總量或意向購(gòu)買量約為2900萬(wàn)套�,平均每年580萬(wàn)套,預(yù)計(jì)2017年國(guó)內(nèi)整體櫥柜市場(chǎng)將達(dá)到千億規(guī)模���。

整體櫥柜使廚房建設(shè)由功能型��、配套型向生活舒適藝術(shù)型發(fā)展��。整體櫥柜起源于歐美���,于20世紀(jì)80年代末、90年代初傳入我國(guó)����。隨著改革開放深入以及市場(chǎng)經(jīng)濟(jì)和城市化進(jìn)程不斷發(fā)展����,整體櫥柜在我國(guó)逐漸形成了龐大的產(chǎn)業(yè)市場(chǎng),并成為我國(guó)的朝陽(yáng)行業(yè)之一��。作為現(xiàn)代家居的一個(gè)重要因素��,整體櫥柜滿足了人們追求時(shí)尚���、愜意廚房生活的要求��,使得廚房已演變成一種情感空間以及與人們居家生活息息相關(guān)的生活文化���。

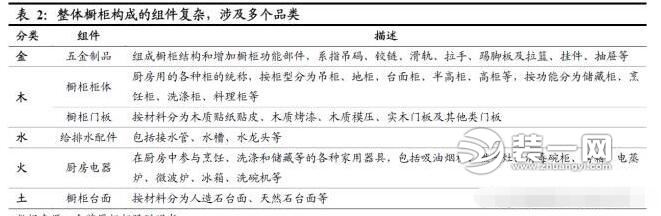

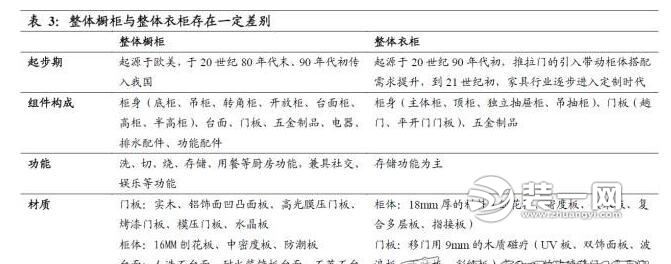

整體櫥柜組件分為“金木水火土”五大類�����,是家居中唯一涉及五種品類的產(chǎn)品�����。整體櫥柜是將灶具����、櫥柜��、冷藏�、冷凍、洗滌等廚房各大功能組合起來形成的櫥柜組合��。與普通櫥柜相比�,整體櫥柜更強(qiáng)調(diào)整體的配置、協(xié)調(diào)��、設(shè)計(jì)和施工。與整體衣柜相比���,整體櫥柜在生產(chǎn)階段涉及的產(chǎn)品更多�����,例如五金制品���、排水系統(tǒng)及臺(tái)面等,對(duì)公司供應(yīng)鏈管理能力要求更高����,龍頭企業(yè)規(guī)模化生產(chǎn)可在一定程度上降低庫(kù)存�,提高效率,縮短生產(chǎn)與交貨周期���,從而降低生產(chǎn)成本。

與定制衣柜相比����,整體櫥柜在我國(guó)起步更早,其對(duì)于環(huán)境的適應(yīng)性以及功能要求更高���。定制衣柜在國(guó)內(nèi)的發(fā)展起源于20世紀(jì)90年代初�,推拉門的引入帶動(dòng)柜體搭配需求的提升,家具行業(yè)也由此逐步進(jìn)入定制時(shí)代��。整體櫥柜的設(shè)計(jì)要求充分考慮人體工程學(xué)及消費(fèi)者對(duì)廚房交流功能的新興需求��,根據(jù)每個(gè)家庭的廚房架構(gòu)�����、面積�����、家庭成員等因素����,將櫥柜、操作臺(tái)���、廚房電器等有機(jī)結(jié)合在一起�。

目前整體櫥柜產(chǎn)品已經(jīng)被消費(fèi)者廣泛接受���。根據(jù)鳳凰家居網(wǎng)2012年公布的整體櫥柜消費(fèi)市場(chǎng)調(diào)研數(shù)據(jù)����,在購(gòu)置櫥柜的方式方面,約有69%的消費(fèi)者選擇購(gòu)買整體櫥柜��,13%左右的消費(fèi)者選擇購(gòu)買成品櫥柜���,11%左右的消費(fèi)者選擇自行聘請(qǐng)木工上門打造�����,另有7%左右的消費(fèi)者選擇已安裝整體櫥柜的精裝住宅���。整體櫥柜憑借其在設(shè)計(jì)、品質(zhì)�����、功能上的優(yōu)勢(shì)將進(jìn)一步加大在櫥柜市場(chǎng)的滲透率���,同時(shí)創(chuàng)造新增消費(fèi)需求����。

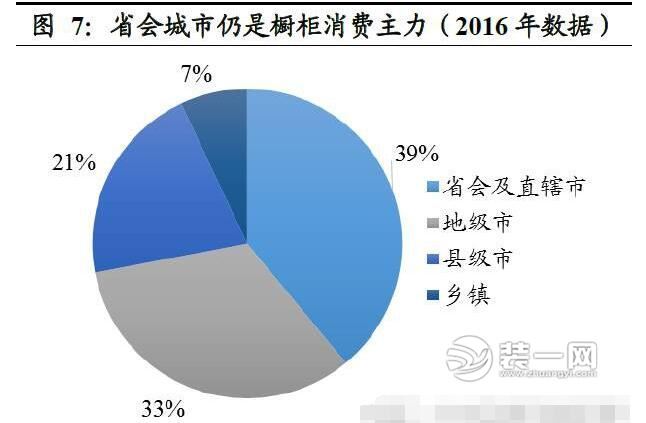

省會(huì)及直轄市仍是櫥柜消費(fèi)主力��,中低端產(chǎn)品需求高�,質(zhì)量是消費(fèi)者選擇櫥柜產(chǎn)品的最主要標(biāo)準(zhǔn)。2016年�,受經(jīng)濟(jì)收入水平與生活理念影響,省會(huì)及直轄市消費(fèi)者仍然是櫥柜消費(fèi)主力�����,占比39%;地級(jí)市及縣級(jí)市櫥柜消費(fèi)者分別占比33%和21%�����,一方面���,地級(jí)市和縣級(jí)市發(fā)展速度加快��,消費(fèi)者經(jīng)濟(jì)水平和櫥柜消費(fèi)意識(shí)在不斷增強(qiáng)����,另一方面����,櫥柜企業(yè)渠道下沉,在地級(jí)市及縣級(jí)市的市場(chǎng)爭(zhēng)奪加劇。消費(fèi)者購(gòu)買整體櫥柜(不含廚電)預(yù)算金額以7000元-15000元區(qū)間占比最多�,達(dá)到41%,15000-30000元之間的位列第二����,占比26%。消費(fèi)者購(gòu)買櫥柜仍然以中低端產(chǎn)品為主�����,僅有9%的人會(huì)考慮高端櫥柜(30000元以上)��。

2 櫥柜行業(yè)企業(yè)眾多�,市場(chǎng)集中度相對(duì)較低

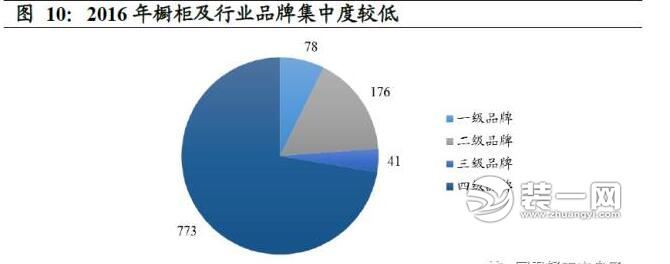

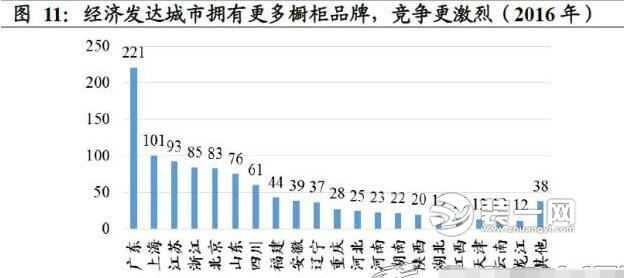

櫥柜行業(yè)品牌眾多,三四級(jí)的區(qū)域性品牌占主導(dǎo)���。整體櫥柜行業(yè)正處于快速成長(zhǎng)期��,市場(chǎng)化程度較高��,競(jìng)爭(zhēng)較為激烈��。截至2016年的數(shù)據(jù)��,櫥柜行業(yè)約有1068個(gè)品牌��,其中三四級(jí)的區(qū)域性品牌占比超過76%�。中華櫥柜網(wǎng)依據(jù)品牌實(shí)力�、渠道布局、市場(chǎng)占有率���、用戶知名度及行業(yè)活躍度等多個(gè)維度將其劃分為一��、二���、三、四級(jí)櫥柜品牌���。其中���,一級(jí)、二級(jí)品牌分別占比7.3%�����,16.5%��,整個(gè)櫥柜行業(yè)競(jìng)爭(zhēng)的集中在三四級(jí)品牌之間�����,優(yōu)質(zhì)品牌搶占市場(chǎng)份額的正處于關(guān)鍵時(shí)期。

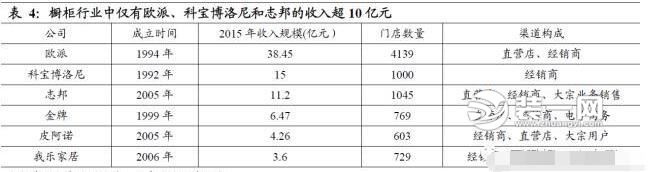

龍頭企業(yè)規(guī)模優(yōu)勢(shì)明顯��,市場(chǎng)集中度相對(duì)較低�����。經(jīng)過多年發(fā)展整體櫥柜行業(yè)已經(jīng)形成了一批龍頭行業(yè)�,2015年櫥柜業(yè)務(wù)收入規(guī)模超過10億元的公司有歐派家居、科寶博洛尼和志邦廚柜����,市場(chǎng)上前六大櫥柜品牌的總收入規(guī)模接近80億,考慮經(jīng)銷商提貨價(jià)格為終端價(jià)的50%左右�����,則前六大終端銷售規(guī)模約為160億����,參考前瞻產(chǎn)業(yè)研究院2015年的櫥柜行業(yè)空間745億元,則CR6約為20%��,由此估算櫥柜行業(yè)CR10約為25%左右�����。未來隨著行業(yè)成熟度不斷提高,全國(guó)性品牌市場(chǎng)占有率將進(jìn)一步提升�����。

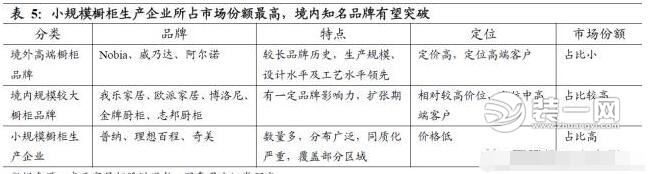

從價(jià)格定位上看�����,我國(guó)整體櫥柜企業(yè)可分為境外高端品牌�����、境內(nèi)大規(guī)模品牌和境內(nèi)小規(guī)模品牌�����,三類品牌價(jià)格由高至低�,分別定位高端���、中端���、低端客戶����。

境外高端櫥柜品牌:Nobia�、威乃達(dá);

境內(nèi)規(guī)模較大櫥柜品牌:歐派、金牌���、志邦�、我樂�、博洛尼;

小規(guī)模櫥柜生產(chǎn)商:普納、理想百程���、奇美���。

從市場(chǎng)份額來看,境外高端櫥柜品牌在我國(guó)櫥柜市場(chǎng)所占比例較小;境內(nèi)中高端櫥柜品牌在我國(guó)櫥柜市場(chǎng)擁有較高的市場(chǎng)占有率;小規(guī)模櫥柜生產(chǎn)企業(yè)數(shù)量眾多���,分布廣泛��,產(chǎn)品價(jià)格較低����,同質(zhì)化嚴(yán)重占據(jù)著我國(guó)櫥柜市場(chǎng)的大部分市場(chǎng)份額���,未來隨著行業(yè)集中度的提高��,這類企業(yè)的數(shù)量及其所占的市場(chǎng)份額將會(huì)減少���。

從區(qū)域分布上看�����,華南與華東地區(qū)的櫥柜品牌更密集��。廣東地區(qū)由于其所處區(qū)域的產(chǎn)業(yè)鏈便捷性,成為定制家居行業(yè)的主要聚集區(qū)����,截至2016年,廣東擁有221個(gè)櫥柜品牌�����,占比20.7%����。上海地區(qū)作為吸納進(jìn)口品牌的主要城市,以101個(gè)櫥柜品牌位列第二�����。從全國(guó)分布情況前五位來看,經(jīng)濟(jì)發(fā)達(dá)的城市對(duì)于櫥柜類定制產(chǎn)品的接受度更高�����,生產(chǎn)條件更優(yōu)良����,且競(jìng)爭(zhēng)更激烈。

龍頭企業(yè)憑借生產(chǎn)���、渠道優(yōu)勢(shì)有望繼續(xù)擴(kuò)張

品類交叉逐步推進(jìn)�����,龍頭企業(yè)規(guī)模效應(yīng)逐漸顯現(xiàn)���。隨著整體家居等消費(fèi)模式的興起,櫥柜行業(yè)的競(jìng)爭(zhēng)已經(jīng)不僅僅局限于櫥柜產(chǎn)品的提供者����,包括索菲亞等定制衣柜品牌以及老板電器等廚電品牌也逐漸切入整體櫥柜領(lǐng)域,同時(shí)櫥柜龍頭也利用自身的品牌和渠道優(yōu)勢(shì)向衣柜等品類拓展。龍頭企業(yè)逐漸完成了全國(guó)性的渠道布局���,渠道向三四線城市的推進(jìn)也在穩(wěn)步進(jìn)行;同時(shí)龍頭企業(yè)的規(guī)模效應(yīng)正逐步顯現(xiàn)��,單店銷售額�����、毛利率��、凈利率均穩(wěn)步提升�����。

1 櫥柜行業(yè)龍頭已現(xiàn)�,收入規(guī)模穩(wěn)步增長(zhǎng)

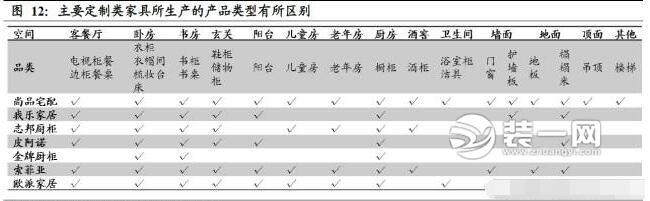

當(dāng)前國(guó)內(nèi)涉足櫥柜業(yè)務(wù)的企業(yè)主要有四種���。我們對(duì)涉足櫥柜業(yè)務(wù)的企業(yè)進(jìn)行分類,第一�,以櫥柜的生產(chǎn)制造與銷售為主營(yíng)業(yè)務(wù)的企業(yè),如歐派家居���、志邦廚柜�、金牌廚柜���、我樂家居�、皮阿諾;第二,從定制衣柜入手�,逐步向櫥柜領(lǐng)域進(jìn)軍,如索菲亞;第三��,全屋定制類企業(yè)��,生產(chǎn)方式以充分滿足消費(fèi)者需求為前提�,如尚品宅配。第四���,部分與整體櫥柜行業(yè)具有關(guān)聯(lián)性的電氣及家居建材類企業(yè)逐步向整體櫥柜行業(yè)滲透�,如海爾櫥柜����、方太柏廚等。

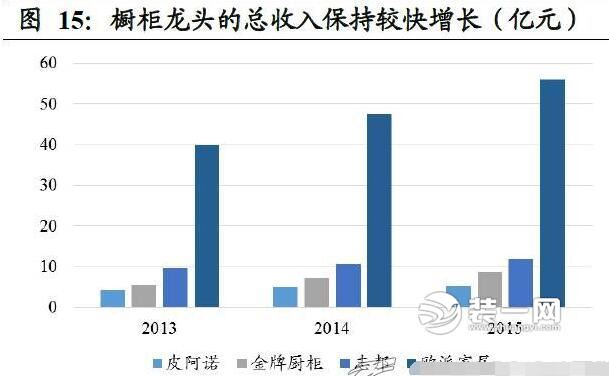

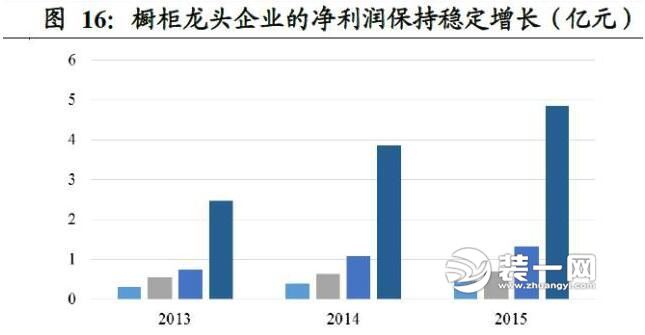

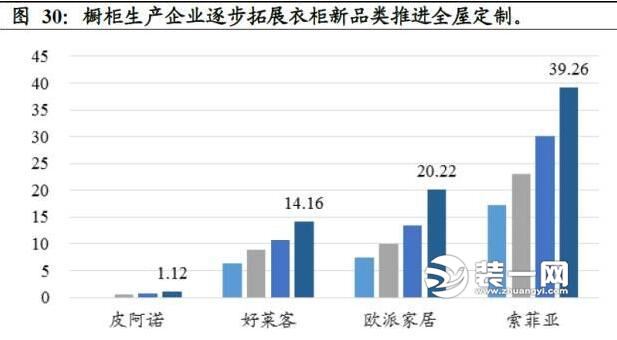

櫥柜龍頭櫥柜業(yè)務(wù)穩(wěn)步增長(zhǎng)�����,正逐步往其他定制領(lǐng)域延伸��,其他定制龍頭逐步往整體櫥柜領(lǐng)域切入。當(dāng)前國(guó)內(nèi)主要的櫥柜企業(yè)均保持穩(wěn)步增長(zhǎng)�����,金牌廚柜�、歐派家居、志邦廚柜���、皮阿諾在2013~2015年的復(fù)合增速分別達(dá)到18.34%���、13.82%、8.53%和8.48%���。櫥柜企業(yè)憑借生產(chǎn)優(yōu)勢(shì)����、現(xiàn)有渠道逐步向其他定制品類的領(lǐng)域延伸����,在品類擴(kuò)張的帶動(dòng)下總收入和凈利潤(rùn)保持較快增長(zhǎng)�����。以衣柜作為定制領(lǐng)域切入點(diǎn)的索菲亞等企業(yè)正在快速向櫥柜領(lǐng)域進(jìn)軍,其櫥柜收入規(guī)模也保持快速增長(zhǎng)��。

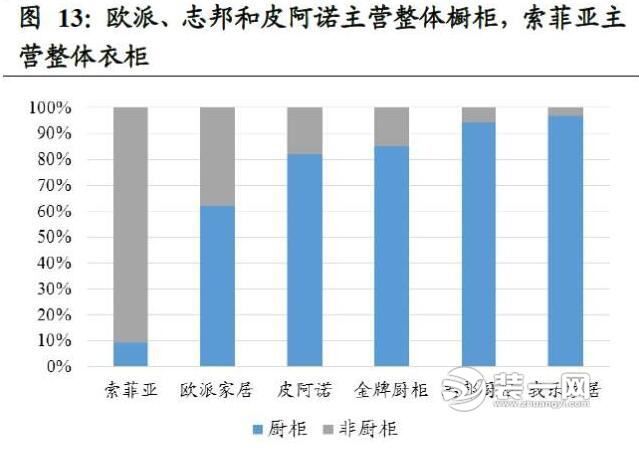

從產(chǎn)品的收入結(jié)構(gòu)來看��,各類型公司的收入占比略有差別��。由衣柜向櫥柜拓展的索菲亞在2016年實(shí)現(xiàn)的櫥柜收入占主營(yíng)業(yè)務(wù)收入的比例超過9%;傳統(tǒng)櫥柜生產(chǎn)企業(yè)的櫥柜收入占比則較高�,歐派家居整體櫥柜業(yè)務(wù)占主營(yíng)業(yè)務(wù)收入比例超過62%,皮阿諾��、金牌廚柜�����、志邦廚柜���、我樂家居的櫥柜收入占比較高���,分別約為82%、85%���、94%��、97%���。

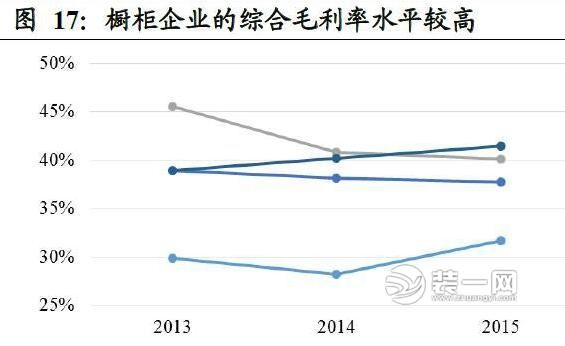

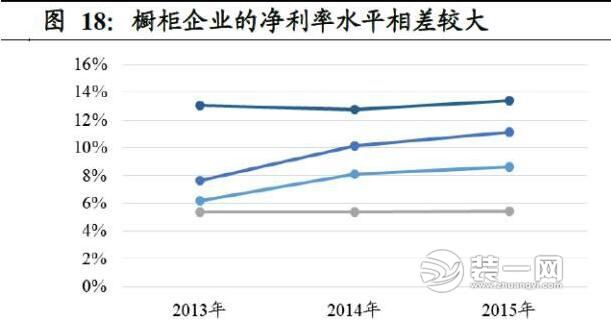

櫥柜龍頭企業(yè)綜合的銷售毛利率均超過30%���,凈利率的差異較大。從綜合毛利率來看�,歐派、金牌����、志邦、皮阿諾2015年分別為31.65%����、40.08%、37.74%���、41.41%���,均保持在相對(duì)較高的水平。從凈利率水平來看���,各家企業(yè)基本保持逐步提升的趨勢(shì)����,歐派家居從2013年的6.17%增長(zhǎng)至2015年的8.61%���,志邦廚柜凈利率從7.63%增長(zhǎng)至11.14%�����。

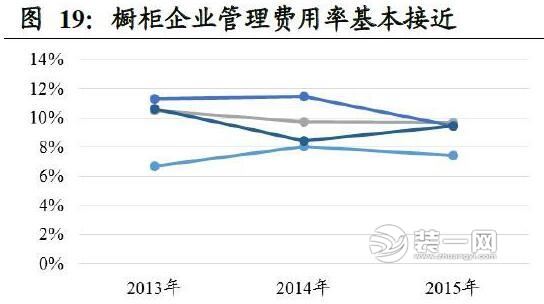

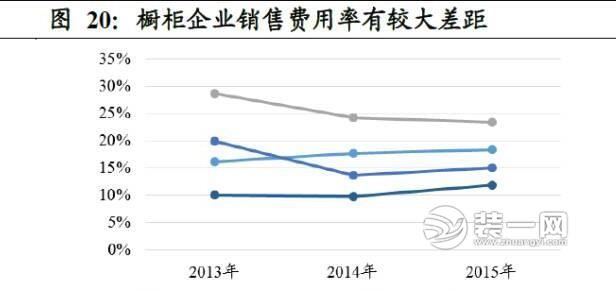

櫥柜企業(yè)的管理費(fèi)用率基本接近���,銷售費(fèi)用率差別相對(duì)明顯。由于志邦的直營(yíng)占比在同行業(yè)內(nèi)最高��,因此其銷售費(fèi)用率也相對(duì)較高����。從管理費(fèi)用率的口徑來看,各家水平基本接近��。

2 經(jīng)銷商為櫥柜企業(yè)銷售的主要渠道

整體櫥柜銷售渠道以直營(yíng)店和經(jīng)銷商為主�,部分公司有電商渠道和大宗業(yè)務(wù)。直營(yíng)店銷售模式是指公司利用自有資金在大型賣場(chǎng)或獨(dú)立店面開設(shè)品牌專賣店銷售本公司產(chǎn)品�。經(jīng)銷商專賣店銷售是多數(shù)櫥柜公司最主要的銷售渠道,該模式是指公司選擇和培育具有品牌意識(shí)��、資金實(shí)力雄厚��、市場(chǎng)信譽(yù)良好、且具有豐富市場(chǎng)經(jīng)驗(yàn)的經(jīng)銷商����,授權(quán)其在特定區(qū)域內(nèi)開設(shè)專賣店。

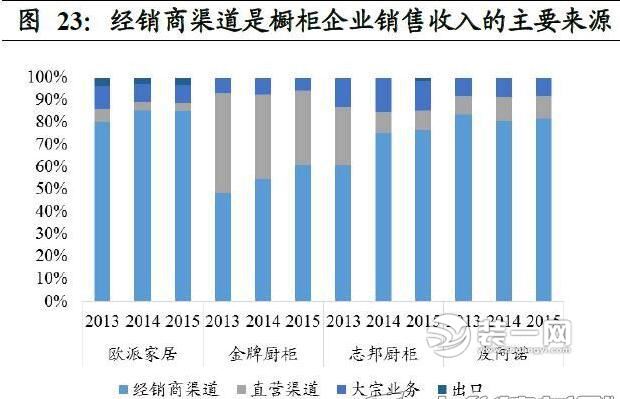

整體櫥柜企業(yè)通過經(jīng)銷模式不斷拓展經(jīng)營(yíng)規(guī)模�����,經(jīng)銷商收入占比保持較高水平��。國(guó)內(nèi)主要的櫥柜企業(yè)加速在全國(guó)的銷售網(wǎng)絡(luò)布局�,提高櫥柜銷售量。經(jīng)銷商仍是各企業(yè)銷售的主要渠道����,各主要企業(yè)的經(jīng)銷商收入、數(shù)量比重不斷提升����。

從渠道的收入構(gòu)成來看,歐派����、志邦廚柜、皮阿諾均以經(jīng)銷商收入為主�,歐派��、志邦的經(jīng)銷渠道收入占比逐步提升��,皮阿諾的經(jīng)銷渠道收入占比基本穩(wěn)定,保持在80%左右�。金牌廚柜的發(fā)展初期兼顧經(jīng)銷+直營(yíng)+大宗的模式,到2015年經(jīng)銷商收入占比提升至61%�。

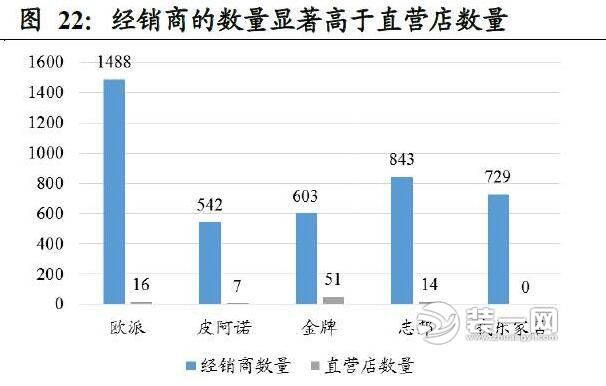

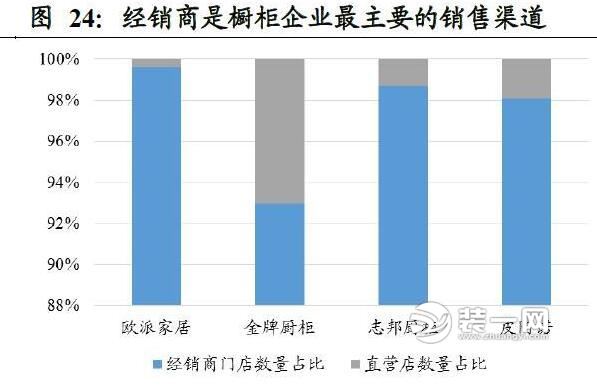

從渠道的數(shù)量構(gòu)成來看,歐派�、皮阿諾、志邦均以經(jīng)銷商為主��,直營(yíng)店數(shù)量占比較小����。

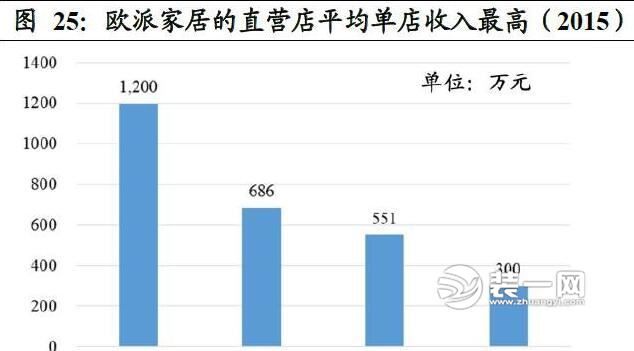

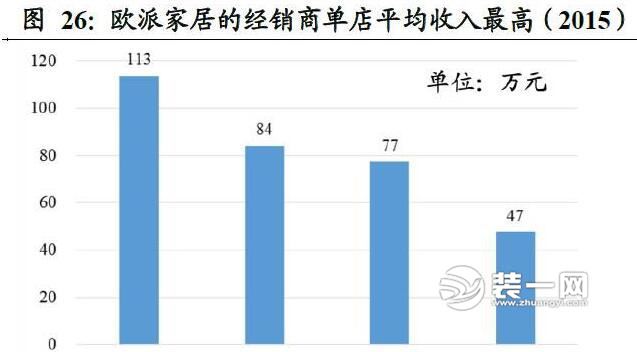

從歐派、志邦�����、皮阿諾的數(shù)據(jù)可以看出����,在經(jīng)銷商數(shù)量占比相對(duì)穩(wěn)定的情況下,經(jīng)銷商貢獻(xiàn)的收入占比不斷提升�����,這表明經(jīng)銷模式下的平均銷售能力正逐步提升。2015年����,歐派的直營(yíng)店平均單店收入為1200萬(wàn),經(jīng)銷商單店平均收入達(dá)到113萬(wàn)�����,均超過志邦��、金牌和皮阿諾��。

從渠道數(shù)量來看��,目前國(guó)內(nèi)主要櫥柜企業(yè)分為三個(gè)梯隊(duì)�����。

第一梯隊(duì):2000家級(jí)別�。歐派以2088個(gè)櫥柜門店、總計(jì)4710個(gè)經(jīng)銷商門店成為櫥柜企業(yè)第一梯隊(duì)的絕對(duì)及唯一代表(2016年數(shù)據(jù));

第二級(jí)別:1000家級(jí)別���。志邦(1045家經(jīng)銷商門店)

第三梯隊(duì):500家以上級(jí)別����。皮阿諾(864家經(jīng)銷商門店)、我樂家居(729家經(jīng)銷商)�、金牌(689家經(jīng)銷商門店)、索菲亞(含設(shè)計(jì)中的店鋪共有600家)���。

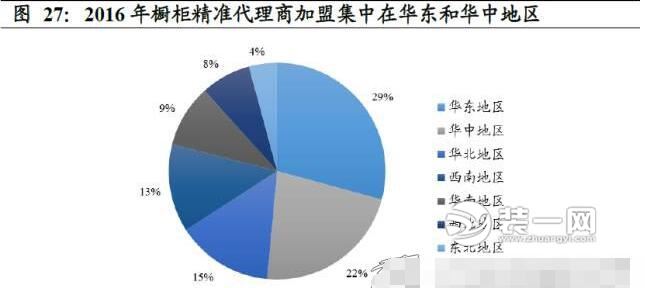

從渠道布局來看,華東�����、華中地區(qū)代理商加盟熱情較高�����。數(shù)據(jù)顯示�����,華東地區(qū)整體經(jīng)濟(jì)水平偏高���,輻射范圍較廣�,櫥柜代理商加盟需求量最大,占比29.22%�����。華中地區(qū)近兩年經(jīng)濟(jì)增速明顯����,櫥柜市場(chǎng)活躍度大幅提升,各省份區(qū)域代理商加盟數(shù)量平均占比高達(dá)22%�����,遠(yuǎn)超其他地區(qū)���。以二三線城市為主的河南����、湖南����、河北、江蘇��、山東����、廣東��、安徽�、湖北等八省代理商加盟數(shù)量占比均超過5%�,最高者為河南,達(dá)到9.56%����。中部及沿海地區(qū),櫥柜行業(yè)呈現(xiàn)出較強(qiáng)的消費(fèi)需求����,促使越來越多的代理商進(jìn)入櫥柜領(lǐng)域����。

全國(guó)性品牌已經(jīng)基本完成對(duì)全國(guó)渠道的布局,二級(jí)市場(chǎng)區(qū)域性品牌仍占有較高市場(chǎng)份額��?�?茖毑┞迥岷蜌W派已經(jīng)基本完成了對(duì)全國(guó)渠道的布局�,銷售網(wǎng)絡(luò)覆蓋了一線、二線城市以及大多數(shù)的三線���、四線城市���。皮阿諾櫥柜經(jīng)銷商主要集中于華東���、華中和西南地區(qū),金牌��、志邦����、我樂櫥柜經(jīng)銷商主要集中在華東、華北地區(qū)��。

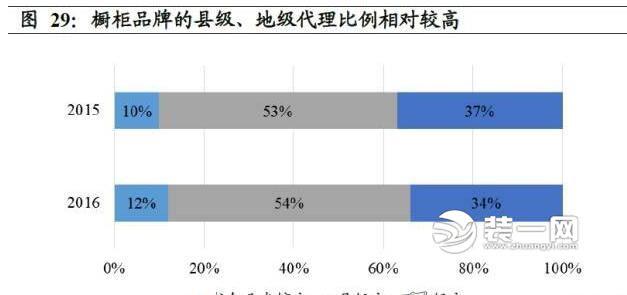

櫥柜品牌渠道下沉正逐步推進(jìn)��。三四線城市櫥柜市場(chǎng)集中度很低�����,中小品牌同質(zhì)化嚴(yán)重���,產(chǎn)品設(shè)計(jì)能力�、售后服務(wù)等均存在較大提升空間�。龍頭企業(yè)如志邦廚柜�����、歐派家居��、皮阿諾��、金牌廚柜加速在三四線布局并擴(kuò)大經(jīng)銷商規(guī)模��,增加產(chǎn)品滲透率以及品牌影響力�,從而提高品牌溢價(jià)�����。另外���,由于龍頭企業(yè)對(duì)經(jīng)銷商的審核、培訓(xùn)�����、管理制度較為完備�,對(duì)門店數(shù)量布局及選址專業(yè)審慎,更有利于公司在拓展市場(chǎng)的同時(shí)維護(hù)品牌形象�����。部分品牌紛紛拋出“招商納市”的優(yōu)惠政策,從而進(jìn)一步推動(dòng)三四線代理商占比保持在相對(duì)較高水平����。截至2016年,櫥柜品牌的縣級(jí)代理商來源占比達(dá)到54%���。

櫥柜生產(chǎn)企業(yè)逐步拓展衣柜新品類推進(jìn)全屋定制��。櫥柜生產(chǎn)流程與技術(shù)壁壘更高�����,從櫥柜向衣柜拓展的難度要小于從衣柜向櫥柜拓展�����。歐派家居衣柜業(yè)務(wù)收入自2014年已經(jīng)超過好萊客��,位列整體衣柜行業(yè)第二名�����。2014�、2015年歐派家居的衣柜業(yè)務(wù)營(yíng)收增長(zhǎng)分別為32%、35%�����,與定制衣柜龍頭索菲亞增速基本接近����。皮阿諾也不斷在定制衣柜領(lǐng)域拓展業(yè)務(wù),2015年衣柜業(yè)務(wù)收入0.77億元����,同比增長(zhǎng)24%。

美國(guó)櫥柜行業(yè)步入成熟階段

美國(guó)櫥柜行業(yè)已步入相對(duì)成熟階段��,品牌的市場(chǎng)集中度較高�。美國(guó)櫥柜行業(yè)歷經(jīng)多年發(fā)展,已步入成熟階段��,行業(yè)規(guī)模保持相對(duì)平穩(wěn)增長(zhǎng)�。截至2016年,行業(yè)的銷售額約為68億美元���,較2015年增長(zhǎng)4.3%。從市場(chǎng)集中度來看���,截至2014年���,MasterBrand

Cabinets等前五大櫥柜企業(yè)的CR5已達(dá)到48.9%����。我們從龍頭企業(yè)的成功經(jīng)驗(yàn)來看�,產(chǎn)品品類擴(kuò)張、發(fā)力渠道布局以及提升自身滿足消費(fèi)者需求的能力是核心要素���,這將為中國(guó)櫥柜企業(yè)的發(fā)展提供有價(jià)值的借鑒與參考意義���。

1 行業(yè)規(guī)模穩(wěn)步增長(zhǎng),集中度較高

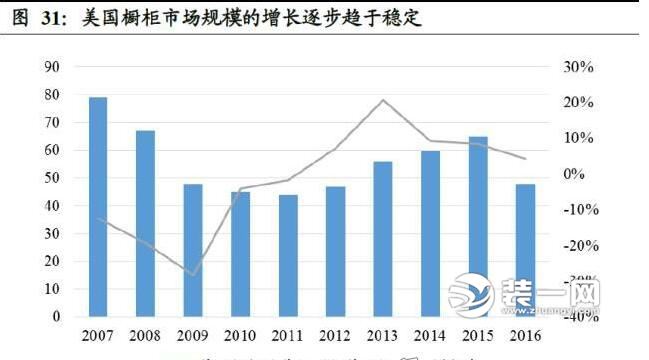

美國(guó)櫥柜行業(yè)的市場(chǎng)規(guī)模的增長(zhǎng)趨于穩(wěn)定���。截至2016年���,美國(guó)櫥柜行業(yè)的銷售額約為68億美元,較2015年增長(zhǎng)4.3%�。經(jīng)歷金融危機(jī),美國(guó)櫥柜行業(yè)規(guī)模從2007年的79億美元下降至2011年的44億美元�����,自2012年起隨著美國(guó)地產(chǎn)景氣度的恢復(fù)和消費(fèi)的增長(zhǎng),櫥柜行業(yè)銷售額開始增長(zhǎng)����,近五年平均增速約11%,增長(zhǎng)趨于穩(wěn)定�����。

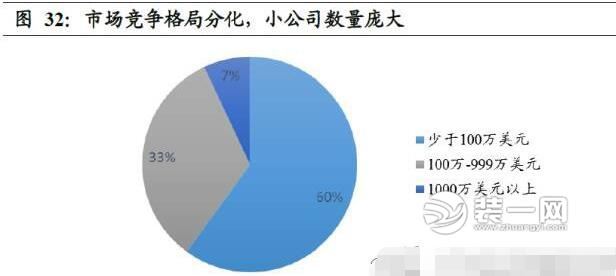

美國(guó)櫥柜行業(yè)的市場(chǎng)集中度較高�����,前五大品牌市場(chǎng)份額達(dá)到48.9%��。2014年美國(guó)櫥柜行業(yè)的銷售額約為60億美元���。由于該報(bào)告調(diào)查的參與者銷售額在美國(guó)整個(gè)櫥柜市場(chǎng)的70%左右����,可以推算出整個(gè)市場(chǎng)容量在85.7億美元左右��。結(jié)合Woodworking提供的大型櫥柜公司的櫥柜部門銷售額數(shù)據(jù)���,CR5接近50%����,第6-13位的公司所占累計(jì)份額為10%�。從企業(yè)數(shù)量上來看,雖然前幾名品牌的市場(chǎng)占有率很高�,但仍有66%的企業(yè)年銷售收入小于100萬(wàn)美元,三分之一的企業(yè)收入在100-999萬(wàn)美元之間����,市場(chǎng)競(jìng)爭(zhēng)格局比較分化,小公司之間的競(jìng)爭(zhēng)亦較為激烈����。

2 艾肯:美國(guó)廚衛(wèi)行業(yè)的巨擘

“提供最好的客戶服務(wù)”是艾肯公司的創(chuàng)立基石。公司成立于1920年�,歷經(jīng)90多年的精心經(jīng)營(yíng),公司已成長(zhǎng)為美國(guó)廚衛(wèi)行業(yè)的巨擘��,在全球范圍內(nèi)擁有3,500多名員工�,17家工廠,銷售網(wǎng)絡(luò)遍布全球73個(gè)國(guó)家和地區(qū)�。為滿足市場(chǎng)的需求,提供廚衛(wèi)整體解決方案�����,公司業(yè)務(wù)領(lǐng)域從核心的不銹鋼水槽制造,逐步拓展到龍頭����、衛(wèi)浴、凈水機(jī)�、直飲機(jī)和櫥柜等領(lǐng)域。公司目前擁有“Yorktowne

Cabinets�、MedallionKitchens 、MasterCraft

Cabinets�、WestwoodProducts”等6個(gè)櫥柜品牌,可滿足擁有不同預(yù)算的客戶需求�����。

櫥柜產(chǎn)品類型多樣���,提供多樣產(chǎn)品供客戶選擇����。公司既生產(chǎn)傳統(tǒng)的實(shí)木櫥柜���,也應(yīng)用高分子技術(shù)與高分子材料����,打造豐富的產(chǎn)品類型與風(fēng)格供客戶選擇。從產(chǎn)品類型來看��,公司櫥柜產(chǎn)品的板材�、五金等均可由客戶自由選擇��,產(chǎn)品門型���、材質(zhì)和表面處理均可定制�,可提供超過10,200種選擇��。從風(fēng)格來看�,櫥柜產(chǎn)品包含了現(xiàn)代風(fēng)格、古典風(fēng)格及新古典風(fēng)格����,更有Medallion(美勛)、Yorktowne��、MasterCraft�����、Quetzal(卡賽爾)四種通用品牌和Woodbridge、Schuler�、InnerMost等專供品牌。公司櫥柜的設(shè)計(jì)注重空間的利用���,創(chuàng)造更易儲(chǔ)存大件物品的空間�,更深的墻柜�����,抽屜儲(chǔ)藏空間占比超過60%�����。

產(chǎn)品品質(zhì)遵循高標(biāo)準(zhǔn)要求����,得到多方認(rèn)證。公司秉承為客戶提供更優(yōu)質(zhì)服務(wù)的理念��,注重產(chǎn)品品質(zhì)���,艾肯櫥柜具有美國(guó)櫥柜制造協(xié)會(huì)(KCMA)頒發(fā)的Design-Craft認(rèn)證�,確保所有Design-Craft產(chǎn)品符合美國(guó)ANSI最嚴(yán)格的標(biāo)準(zhǔn)�����。

櫥柜產(chǎn)品的分銷渠道包括品牌直營(yíng)店與經(jīng)銷商門店。在品牌直營(yíng)店���,客戶可以根據(jù)展示廳的產(chǎn)品展示選擇喜歡的櫥柜風(fēng)格��、材質(zhì)��,并基于個(gè)人的喜好需求進(jìn)行定制。經(jīng)銷商門店分銷渠道指公司與大型的家居建材零售商進(jìn)行合作���,這些家居零售商不僅代理公司櫥柜產(chǎn)品�,還銷售公司水槽���、龍頭����、凈水機(jī)等產(chǎn)品�。公司的網(wǎng)上銷售渠道現(xiàn)階段只銷售水槽、龍頭���、直飲機(jī)等產(chǎn)品���。

3 伍德馬克:著名設(shè)計(jì)�����,高端品質(zhì)

伍德瑪克是美國(guó)第三大櫥柜和浴柜生產(chǎn)商��。公司擁有9家工廠���,7個(gè)服務(wù)中心,銷售網(wǎng)絡(luò)遍布美國(guó)各地區(qū)�。公司提供不同價(jià)位的接近500種櫥柜產(chǎn)品組合,追求時(shí)尚外觀的同時(shí)注重功能與實(shí)用性�����。公司旗下品牌包括AmericanWoodmark�����、Simply

Woodmark���、Timberlake�、Shenandoah Cabinetry��、ShenandoahValue Series和Waypoint Living

Spaces。

公司分銷渠道包括家居建材商店(home centers)�����、建筑商(builders)及個(gè)體經(jīng)銷商(independent dealers and

distributors)�。公司與第三方物流機(jī)構(gòu)合作為各分銷渠道商供貨,通過7個(gè)服務(wù)中心為客戶提供安裝維修服務(wù)�����。

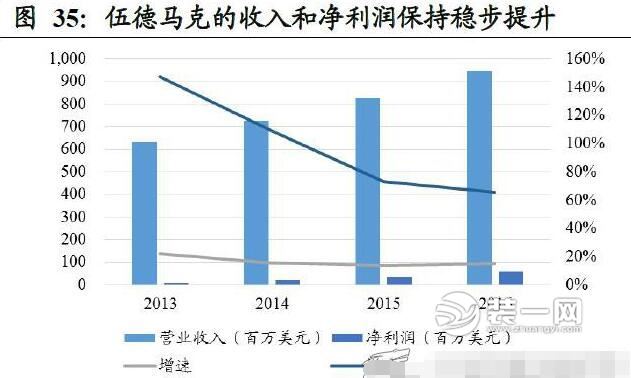

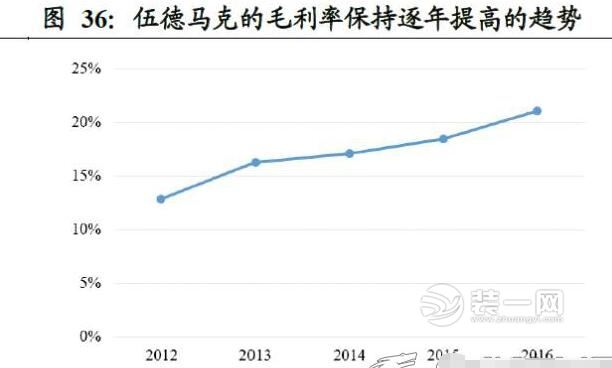

收入和凈利潤(rùn)規(guī)模穩(wěn)步提升����,毛利率逐年提高�。公司在增加直銷模式投入后,可以為客戶提供更好的廚衛(wèi)整體解決方案���,目前現(xiàn)在已經(jīng)成長(zhǎng)為獨(dú)戶住宅市場(chǎng)最大的櫥柜供應(yīng)商�����。在改造房櫥柜銷售業(yè)務(wù)方面����,主要服務(wù)經(jīng)銷商(房屋改造中間商)的品牌Waypoint不斷擴(kuò)展市場(chǎng)份額,銷售增長(zhǎng)超過30%����,占公司整體業(yè)務(wù)額的近10%。家居建材商店這一渠道增長(zhǎng)較緩��,主要是因?yàn)橹挟a(chǎn)階級(jí)消費(fèi)動(dòng)力不足及同業(yè)通過促銷方式進(jìn)行價(jià)格競(jìng)爭(zhēng)的壓力��。

4 美睿廚房(Merillat):構(gòu)建廚房精裝系統(tǒng)

公司成立于1946年�����,迄今累計(jì)為全球5000萬(wàn)用戶提供超過7000萬(wàn)套櫥柜產(chǎn)品��,是北美櫥柜首席品牌���、全球最大櫥柜廠商之一�,連續(xù)十年榮膺美國(guó)建筑商首選櫥柜品牌�。公司在北美擁有15個(gè)生產(chǎn)制造基地。公司在2012年進(jìn)入中國(guó)市場(chǎng)后�,在廈門建立了45萬(wàn)㎡獨(dú)立廚衛(wèi)生產(chǎn)基地。

公司以用戶需求為基礎(chǔ)����,首創(chuàng)"組織工效學(xué)"概念�����,設(shè)計(jì)最適合人體工程學(xué)的廚房操作分區(qū)空間�、功能強(qiáng)大和智能的多功能收納空間��。美睿提供最全的產(chǎn)品組合滿足客戶的個(gè)性化定制需求���。在品質(zhì)方面����,Merillat美睿以國(guó)際一流的質(zhì)量標(biāo)準(zhǔn)管理產(chǎn)品品質(zhì)����,擁有專業(yè)的設(shè)計(jì)師團(tuán)隊(duì),產(chǎn)品達(dá)到綠色環(huán)保標(biāo)準(zhǔn)�����。公司強(qiáng)調(diào)創(chuàng)新精神��,是全球第一個(gè)進(jìn)行標(biāo)準(zhǔn)化生產(chǎn)�����、第一個(gè)引入防火板技術(shù)��、第一個(gè)推出自動(dòng)關(guān)閉鉸鏈���、第一個(gè)發(fā)起櫥柜一次性安裝模式的企業(yè)���。公司提供45種表面處理選擇、100多種門板風(fēng)格����、200多種儲(chǔ)物空間解決方案����、1000多種組合選擇����。

公司2B端業(yè)務(wù)表現(xiàn)亮眼��。在全球范圍內(nèi)�,超過100家大型的房地產(chǎn)開發(fā)商或承建商,先后成為美睿的合作伙伴��。美國(guó)前四大房產(chǎn)商中的Pulte、D.R.Horton����、Lennar于1999年起陸續(xù)與公司結(jié)成戰(zhàn)略伙伴,公司為其提供櫥柜�����、衣柜���、浴室柜等產(chǎn)品�。

公司在全美的銷售渠道主要有大型承建商與房地產(chǎn)商�����,家具產(chǎn)品零售商及經(jīng)銷商���。其中�����,大型承建商渠道銷售額占公司總銷售額的1/3�����。公司零售經(jīng)銷商有3000多個(gè)���,遍布全球各地,為公司產(chǎn)品推廣奠定

案例:尚品宅配�����、皮阿諾

1 尚品宅配:全屋定制的信息化技術(shù)應(yīng)用典范

公司是行業(yè)內(nèi)全屋定制品類最多的定制類企業(yè)�。公司在行業(yè)內(nèi)首創(chuàng)C2B+O2O商業(yè)模式,在店面前端具備充分響應(yīng)消費(fèi)者需求的能力���,能夠?qū)崿F(xiàn)衣柜���、廚柜、系統(tǒng)柜等各類產(chǎn)品的定制服務(wù)�,通過中端柔性生產(chǎn)以及后端服務(wù)與安裝實(shí)現(xiàn)完成一體化流程。

新產(chǎn)能逐步釋放���,有效化解產(chǎn)能瓶頸��。公司募資投建智能制造生產(chǎn)線項(xiàng)目�����,隨著新產(chǎn)能釋放將顯著提升訂單消化能力����,充分滿足客戶需求,為公司規(guī)模的逐步提升奠定基礎(chǔ)���,充分滿足不斷增長(zhǎng)的市場(chǎng)需求����。

直營(yíng)經(jīng)銷模式并重��,線上線下的渠道布局將逐步擴(kuò)張����。截至2016年末,公司有加盟店1081家����、直營(yíng)店76家,通過線上平臺(tái)新居網(wǎng)的導(dǎo)流能夠有效實(shí)現(xiàn)線下訂單的承接�,隨著營(yíng)銷網(wǎng)絡(luò)建設(shè)的投入以及線下渠道的持續(xù)推進(jìn),未來將進(jìn)一步全屋定制產(chǎn)品推廣的市場(chǎng)空間����。

2 皮阿諾:中高端定制廚柜品牌�,布局新品類開拓新增長(zhǎng)點(diǎn)

國(guó)內(nèi)定制家具行業(yè)領(lǐng)軍品牌之一��,專業(yè)從事廚柜����、衣柜及配套家具的生產(chǎn)�����。公司將定制廚柜的產(chǎn)品定位于中高端消費(fèi)市場(chǎng)���,經(jīng)過多年打造已逐步形成多個(gè)產(chǎn)品系列�,能夠充分滿足不同客戶多樣化的消費(fèi)需求��。在定制廚柜的基礎(chǔ)上�����,公司逐步發(fā)展定制衣柜及其配套家具產(chǎn)品�,將這一部分的業(yè)務(wù)逐步培育為公司新業(yè)績(jī)?cè)鲩L(zhǎng)點(diǎn)。

銷售網(wǎng)絡(luò)覆蓋全國(guó)主要城市��,渠道優(yōu)勢(shì)明顯��。經(jīng)銷商渠道是公司主要的銷售路徑,截至2016年末����,公司擁有經(jīng)銷商881家,經(jīng)銷商門店954家��,直營(yíng)店5家����,銷售網(wǎng)絡(luò)已覆蓋國(guó)內(nèi)主要四線及以上的城市。憑借品類擴(kuò)張帶來的客單價(jià)提升并借助渠道優(yōu)勢(shì)�����,未來公司將增加新利潤(rùn)增長(zhǎng)點(diǎn)�。

來源:中華建材網(wǎng)

上述內(nèi)容為轉(zhuǎn)載或編者觀點(diǎn),不代表裝一網(wǎng)意見�,不承擔(dān)任何法律責(zé)任。如侵權(quán)請(qǐng)聯(lián)系刪除���。